ステーブルコインが決済市場に参入するとき、従来の決済大手は依然としてその地位を維持できるのでしょうか?

翻訳者注:今日、ステーブルコインはもはや暗号通貨取引の輪にとどまりません。金融システムのバックエンドを変革する可能性を秘め、決済市場への扉を静かに叩きつけています。この新たな役割が、従来の決済環境にどのような変化をもたらすのか、興味があるかもしれません。その答えは記事の中に隠されています。一方では、VisaやMasterCardなどのカード会社と提携し、既存のネットワークにステーブルコイン機能を組み込もうとしています。他方では、カード会社や銀行を迂回し、新たな決済システムを構築する別の方法を模索しています。PayPalのPYUSDとShopifyのUSDC決済システムは、どちらもこの変化の鮮明な例です。ステーブルコインは、従来の決済大手にとって脅威となるのでしょうか、それとも新たな業界エコシステムを生み出すのでしょうか。この記事では、この決済分野の変化の背景と方向性について、皆さんと共に探っていきます。

現在、ステーブルコインの応用は主に暗号通貨取引の分野に集中していますが、ブロックチェーンとステーブルコインは証券市場や決済システムなど、従来複雑で巨大な金融システムに変化をもたらすことが期待されています。

近年、決済システムにおけるステーブルコインの応用はますます強力になっています。この傾向は主に2つの方向に進んでいます。1) カード組織を中核としてステーブルコインの機能を統合すること。2) カード組織と発行銀行を完全に迂回しようとすることです。

後者については、PayPalのPYUSDや、Shopify、Coinbase、Stripeが共同で立ち上げたUSDC決済システムが代表的な例です。ステーブルコイン業界の発展に伴い、大規模なユーザー基盤と加盟店基盤を持つ企業が独自の決済システムを構築するケースが増え、銀行やカード会社にとって脅威となることが予想されます。

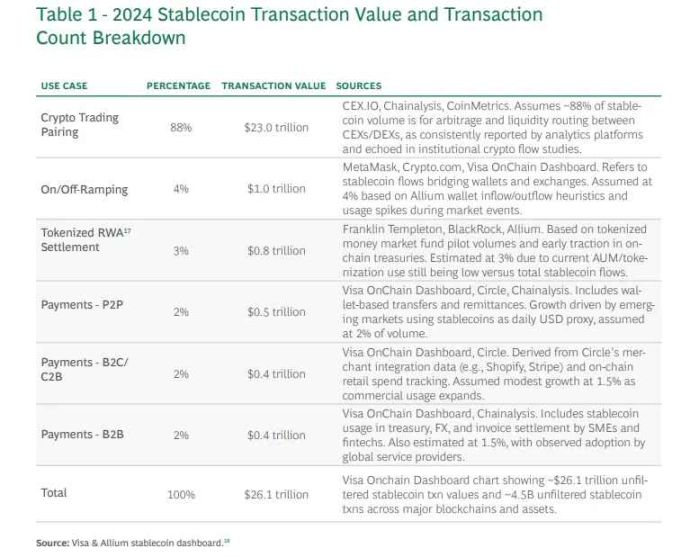

ステーブルコインの使用は依然として取引所が主流である

出典:BCG

ステーブルコインは米国のみならず世界中で大きな注目を集めており、送金、決済、実世界資産(RWA)、銀行間決済などにおける革新的な可能性について熱い議論が交わされています。しかし、ボストン コンサルティング グループ(BCG)の レポート によると、2024年にはステーブルコイン取引の88%が暗号資産取引に占められるとされています。このデータは、ステーブルコインの現状の活用における限界を反映しており、私たちが期待するような広範な実世界への応用には至っていません。

ステーブルコインは金融システムを根本的に変える可能性がある

金融テクノロジーの進歩は金融システムのユーザーエクスペリエンスを大幅に最適化しましたが、実際の取引を処理するバックエンドシステムは依然として非効率性と技術の老朽化という課題を抱えています。現時点では、ブロックチェーンとステーブルコインが金融システムのバックエンドに革新をもたらすことが期待されています。これは既存のインフラを補完するだけでなく、歴史上金融システムが変革してきたように、既存のモデルを完全に置き換える技術を提供する可能性があります。

証券市場

証券市場

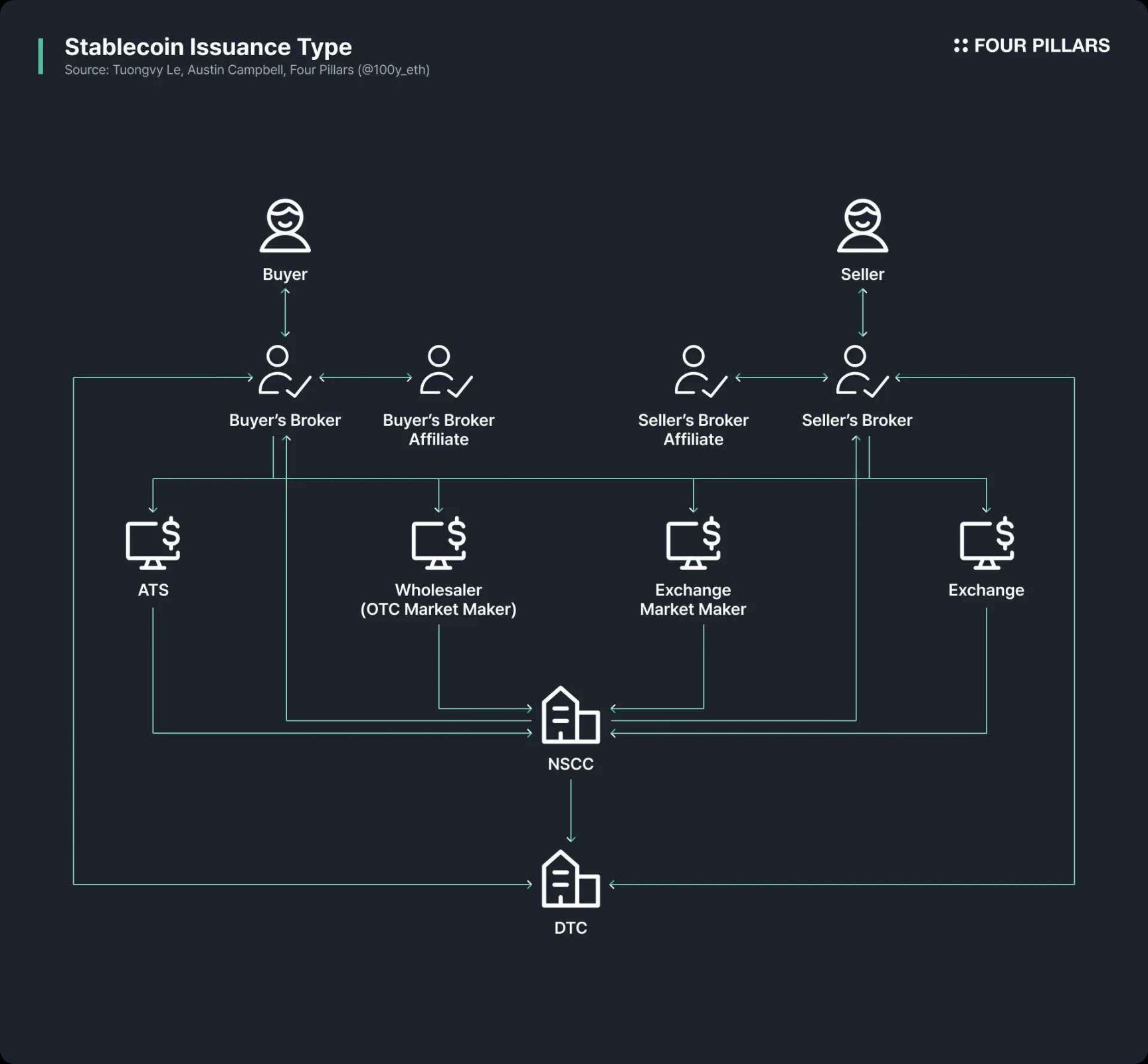

証券市場のバックエンドシステムがこれほど複雑化した理由は、1960年代から70年代にかけて米国証券市場で発生したペーパーワーク危機と、その解決のために導入された一連の政策措置によるものです。当時、証券取引は完全に紙の書類に依存しており、取引量の急増に伴い、システム全体がほぼ麻痺状態に陥りました。このため、米国議会は証券投資家保護法(SIPA)を可決し、証券法を改正して、集中的な清算・決済メカニズムと間接的な証券保有システムを確立しました。

このシステムは当初、証券の所有権をデジタル化し、決済の効率性を向上させました。しかし、ブローカー、クリアリングハウス、カストディアンといった仲介業者が不可欠となり、構造的な複雑さとコストの問題を引き起こしました。今日の証券市場は、本質的に政策的な妥協と、技術的限界を克服するための段階的な改善の産物です。このシステムは、ブロックチェーンなどのより高度な技術が登場する以前から数十年にわたって利用されてきました。

国境を越えた送金

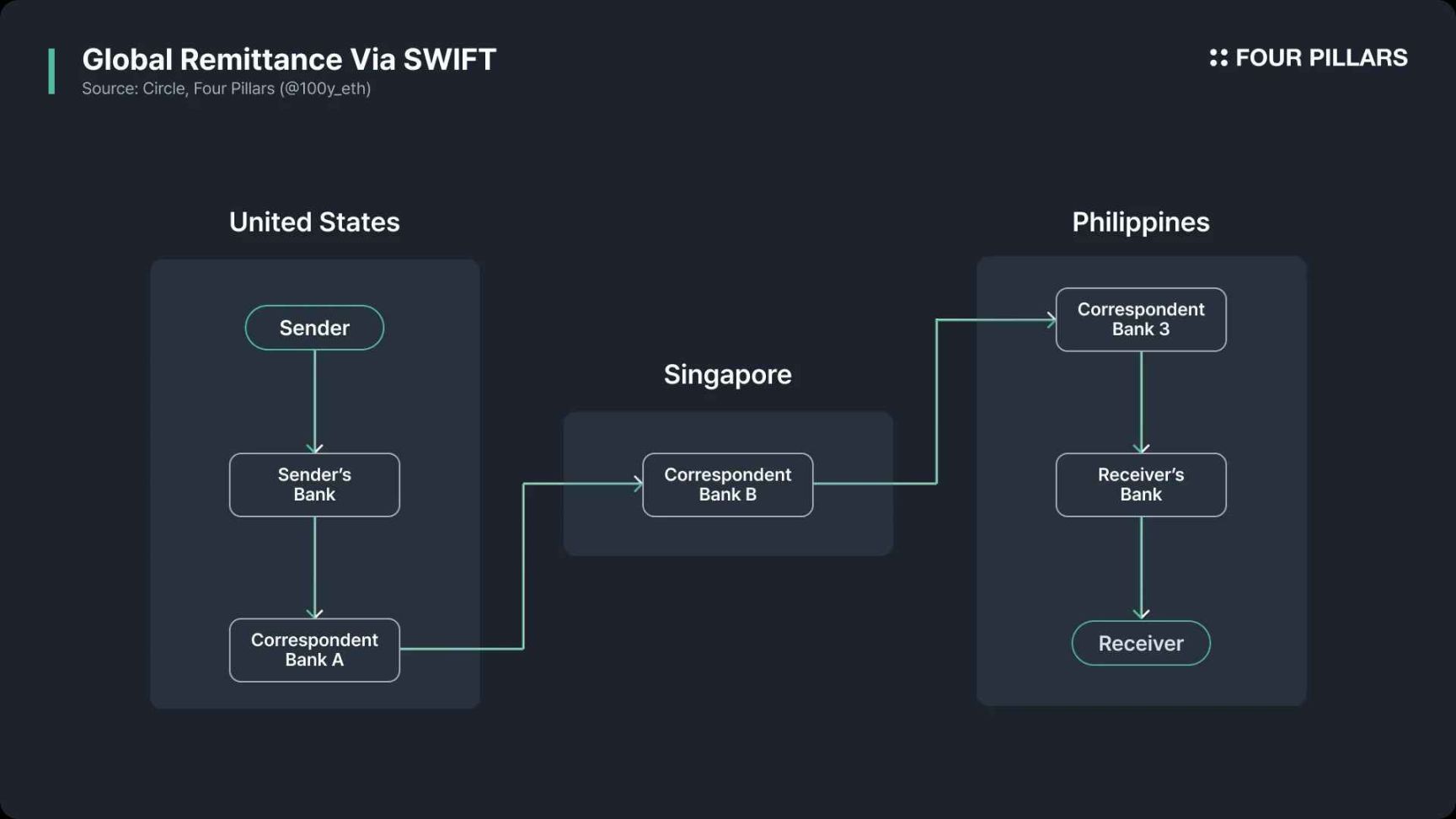

国際銀行間金融通信協会(SWIFT)は、現在、国際送金分野で最も広く利用されているシステムです。1973年にブリュッセルで239の銀行が共同で設立したグローバルメッセージングネットワークです。当時のテレックスをベースとした国際銀行間通信システムは速度が遅く、エラーが発生しやすかったため、SWIFTはこれに代わるものとして設立されました。さらに、各銀行が独自の通信規格を採用していたため、互換性が悪く、効率性が低く、セキュリティリスクも抱えていました。SWIFTの登場は、これらの問題を解決し、普遍的な通信規格とセキュリティネットワークを提供することを目指しています。

しかし、SWIFT自体は情報伝達のみを担っており、実際の資金の流れは代理銀行または中央銀行の口座を通じて完了する必要があり、口座間の決済は別途処理されます。このプロセス全体には複数の仲介銀行が関与し、各銀行は手数料、KYC/AML監査、通貨換算、時差、休日などの要因により遅延を引き起こし、最終的にはクロスボーダー送金コストの上昇と透明性の低下につながります。もし当時、ブロックチェーンとステーブルコインが利用可能であったならば、情報伝達と資金移動を同一の統一プラットフォーム上で完了することができ、クロスボーダー決済インフラの効率性は飛躍的に向上していたでしょう。

ステーブルコインは決済市場に革命を起こすことができるか?

証券市場やクロスボーダー送金など、様々な分野でステーブルコインの革新的な可能性が議論されていますが、取引所取引に次いで最も期待されている次の応用シナリオは決済システムです。実際、決済分野では、Web3企業だけでなく、Visa、MasterCard、Stripe、PayPalといった主流のWeb2企業も積極的に新たなビジネスチャンスを模索しています。

ステーブルコインが既存の決済システムを本当に変えることができるかどうかを判断するには、まず現在の決済システムがどのように機能しているか、非効率性の根本原因は何か、そしてステーブルコインがこれらの問題を解決できるかどうかを理解する必要があります。

現在の決済システムの仕組み

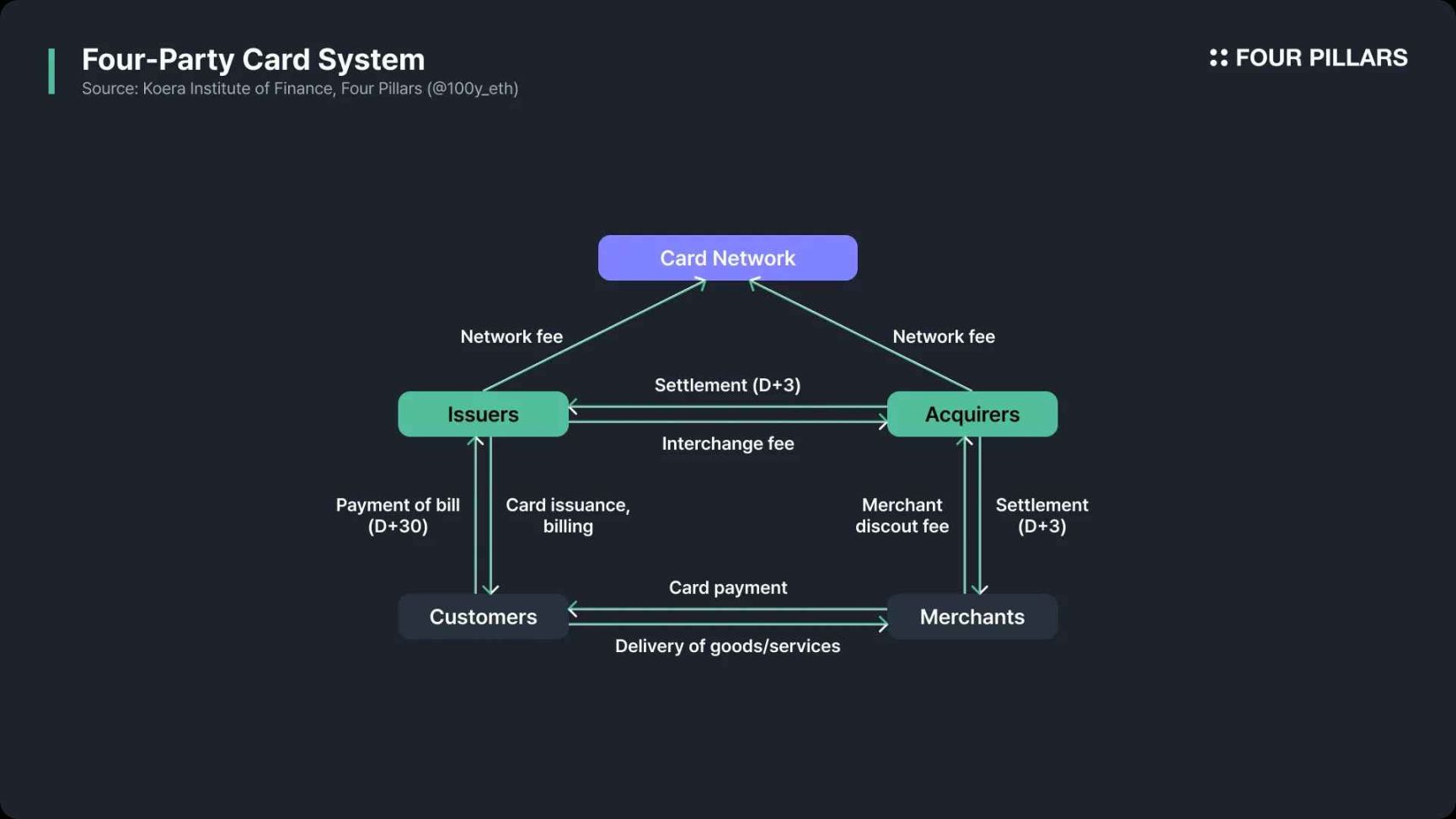

まず、決済システムの仕組みを理解しましょう。顧客が加盟店に支払いを行う際のプロセスは以下のとおりです。

承認

まず、決済システムの仕組みを理解しましょう。顧客が加盟店に支払いを行う際のプロセスは以下のとおりです。

承認

- 顧客は銀行カードで支払いを完了しようとします。

- POS 端末またはオンライン決済ゲートウェイは、支払い情報を含む承認要求をアクワイアラーに送信します。

- アクワイアラーはリクエストをカード協会 (VisaNet、MasterCard Bank Network など) に転送します。

- カード協会は発行銀行にリクエストを渡します。

検証

- 発行銀行は、銀行カードの有効性、口座残高、信用限度額、取引が疑わしいリスクをもたらすかどうかを検証します。

- 検証が完了すると、承認または拒否の結果がカード協会を通じて加盟店に返されます。

- 取引が承認されると、対応する金額が顧客の口座で一時的に凍結されます。

- 取引が拒否された場合、販売者は拒否の理由を含むフィードバックを受け取ります。

捕獲

- ガソリンスタンド、ホテル、オンラインショッピングなど、一部の業界では、最終的な金額は最初の承認後にのみ確定します。そのため、加盟店が「デビット確認依頼」を送信した時点で取引が実際に完了し、その依頼はアクワイアラーに送信されます。

バッチ処理

- 一日を通して承認された取引はバッチに集約され、営業終了時に加盟店契約機関に送信されます。

決済と交換

- アクワイアラーはバッチ取引データをカードスキームに送信します。

- カード協会は各取引を対応する発行銀行に送信し、その過程でインターチェンジ手数料を計算します。

決済

- 資金は発行銀行の決済口座から加盟店銀行の決済口座へ送金されます。カード会社は日々の取引を集計し、決済ファイルを作成して両者間の決済を調整しますが、実際の資金移動は銀行間決済ネットワークを通じて完了する必要があります。

資金調達

- アクワイアラーは、適用される手数料を差し引いた支払金額を、通常は自動決済機関 (ACH) または電信送金を通じて加盟店の口座に入金します。

和解

- 最後に、販売者は受け取った資金が自身の記録と一致しているかどうかを確認し、金額の不一致、取引の漏れ、重複した請求がないかどうかを確認します。

既存の支払いシステムにはどのような問題がありますか?

従来の銀行カードシステムでよく批判される2つの主な問題は、手数料の高さと決済速度の遅さです。これらの欠陥は避けられないものなのでしょうか、それとも解決できるのでしょうか?

出典: a16zcrypto

支払手数料

まず、銀行カード決済手数料の構成を見てみましょう。加盟店の観点から見ると、銀行カード取引には主に3種類の手数料がかかります。

支払手数料

まず、銀行カード決済手数料の構成を見てみましょう。加盟店の観点から見ると、銀行カード取引には主に3種類の手数料がかかります。

- インターチェンジ手数料: この手数料は最も大きな割合を占め、発行銀行によって請求されます。

- カードスキームサービス手数料: カードスキームが取引処理に対して請求する手数料。

- アクワイアラーマークアップ: アクワイアリング銀行によって請求されるサービス料金。

ブロックチェーンとステーブルコインはこれらの手数料を削減できるでしょうか? コスト削減の可能性がある最初のポイントは、国際取引です。加盟店とカード会員が異なる国に所在する場合、決済はSWIFTシステムを経由する必要がありますが、このプロセスをブロックチェーンやステーブルコインに置き換えることで、コストを大幅に削減できます。

2つ目のコスト削減ポイントは、カード協会と発行銀行を経由しないことです。カード協会の本質は、顧客の銀行と加盟店の受取銀行を結ぶ通信ネットワークです。ステーブルコイン決済が本格的に導入されれば、顧客はブロックチェーンネットワークを介して、自社ホストのステーブルコインウォレットから加盟店のWeb3アカウントに直接送金できるようになります。

決済時間

次に、決済時間について見てみましょう。銀行カード決済の取引承認はほぼリアルタイムで完了します。この点において、パブリックブロックチェーンネットワークのスケーラビリティは、中央集権型のカード組織に比べてはるかに劣る可能性があります。しかし、従来の銀行カード決済では、クリアリングに通常1~2日、決済に1~5日かかります。

決済に時間がかかる理由は数多くありますが、解決できるものもあれば、回避が難しいものもあります。

- 決済サイクル:銀行カード決済では通常、日々の取引をまとめて一括処理し、1日に1回のみ決済します。ブロックチェーンやステーブルコインのみを基盤とするシステムでは、このような1日単位の決済サイクルに従う必要はありません。

- 紛争、疑わしい取引、キャンセル、返金:ステーブルコインを導入しても、これらの問題を完全に排除することはできません。決済プロセスにおいてこのような状況を回避することは困難であるため、決済の遅延は依然として必要です。

- 越境決済:国境を越えた取引では、資金をSWIFTシステムを通じて決済する必要があり、これにより遅延がさらに増大します。ブロックチェーンは明らかにこの分野における解決策を提供できます。

ステーブルコインに基づく決済システム

最近、様々な金融機関や企業がステーブルコインベースの決済システムに移行しています。この大きな変化は、主に2つの戦略によって推進されていると私は考えています。1つ目は、VisaやMasterCardなどのカード会社が主導する戦略であり、2つ目は、カード会社や発行銀行を完全に迂回しようとする試みです。

カード組織を核とした安定した通貨決済

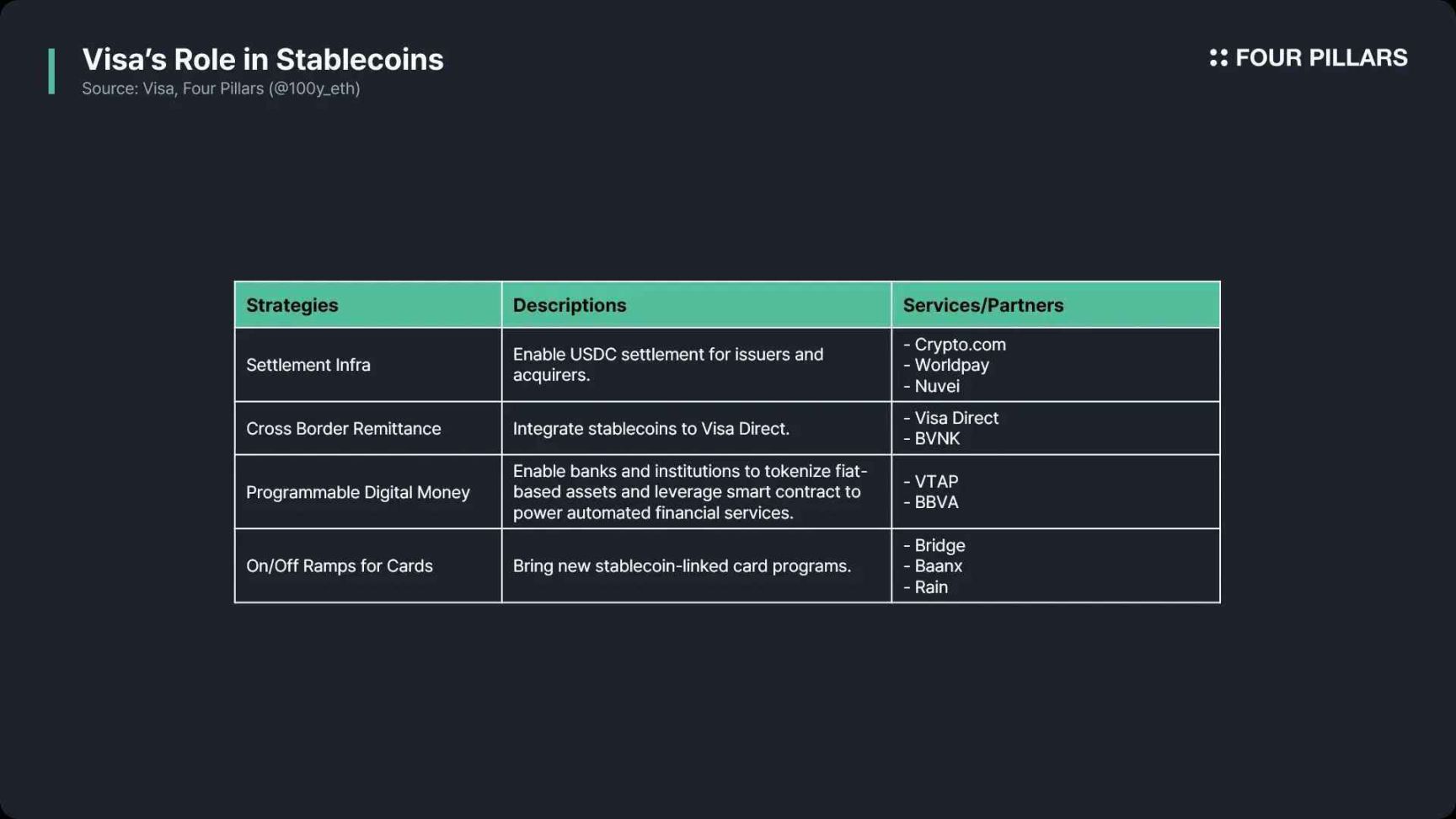

「 VisaとMastercard:次世代決済システムの設計」 で説明したように、VisaとMastercardは、ステーブルコインの機能を自社のインフラに統合する方法を積極的に模索しています。

- 暗号資産デビットカード:これらのカードは、Web3ウォレットまたは取引所の口座に保管されているステーブルコインを使って支払いを行うことができます。具体的には、顧客のステーブルコインの処理方法は2つあります。1つは、発行銀行が法定通貨に換金した後、既存の決済システムで処理する方法です。もう1つは、カード発行会社が資金口座を通じてステーブルコインを直接受け取り、従来の銀行カード決済プロセスに従って取引を完了する方法です。

- ステーブルコイン決済: 前述のように、カード組織は資金口座を通じてステーブルコインを受け取ることができ、またステーブルコインを使用して加盟店契約機関との決済を完了することもできます。

本質的には、カード組織を中核とするステーブルコイン決済は、従来のシステムにステーブルコインによる決済サポートを追加するだけであり、参加者やインフラは変更されていません。したがって、このモデルはコストと迅速性の面で大きなメリットはありません。しかし、ステーブルコインをネイティブに利用する顧客や企業にとっては、このモデルは資本の入出金リンクを節約し、取引の摩擦を軽減することができます。さらに、決済プロセス全体がステーブルコインで決済されれば、クロスボーダー取引に大きなメリットがもたらされます。

カード協会や発行銀行を迂回しようとする試み

同時に、一部の決済サービスプロバイダー(PSP)は、VisaやMasterCardなどのカード会社を経由せず、ステーブルコインを直接利用して決済処理を開始しています。代表的な例としては、PayPalのPYUSD決済や、Shopify、Coinbase、Stripeが共同で立ち上げたUSDC決済ソリューションなどが挙げられます。

PYUSD決済ソリューション

PayPalユーザーは、PYUSD残高を使ってアプリ内で支払いを行うことができます。これらのPYUSDはユーザー個人のウォレットには保管されず、PYUSDの発行元であるPaxosによって保管されます。PYUSD決済が発生すると、実際のオンチェーン送金は行われず、PayPalのバックエンドシステム内で顧客から加盟店へPYUSDの所有権が内部的に移転されます。加盟店が法定通貨での決済を希望する場合、PayPalはPYUSDを1:1の比率で米ドルに換算し、ACH(自動決済機関)などの銀行ネットワークを通じて加盟店の口座に送金します。

顧客のPYUSD残高が不足している場合は、銀行口座または銀行カードからチャージできます(手数料が発生する場合があります)。同様に、加盟店が法定通貨での決済を要求している場合、銀行ネットワークを介した処理には追加の手数料と時間コストが発生します。しかし、決済サイクル全体をPYUSDで完了すれば、カード会社や発行銀行を経由する必要がなく、時間とコストを大幅に短縮できます。

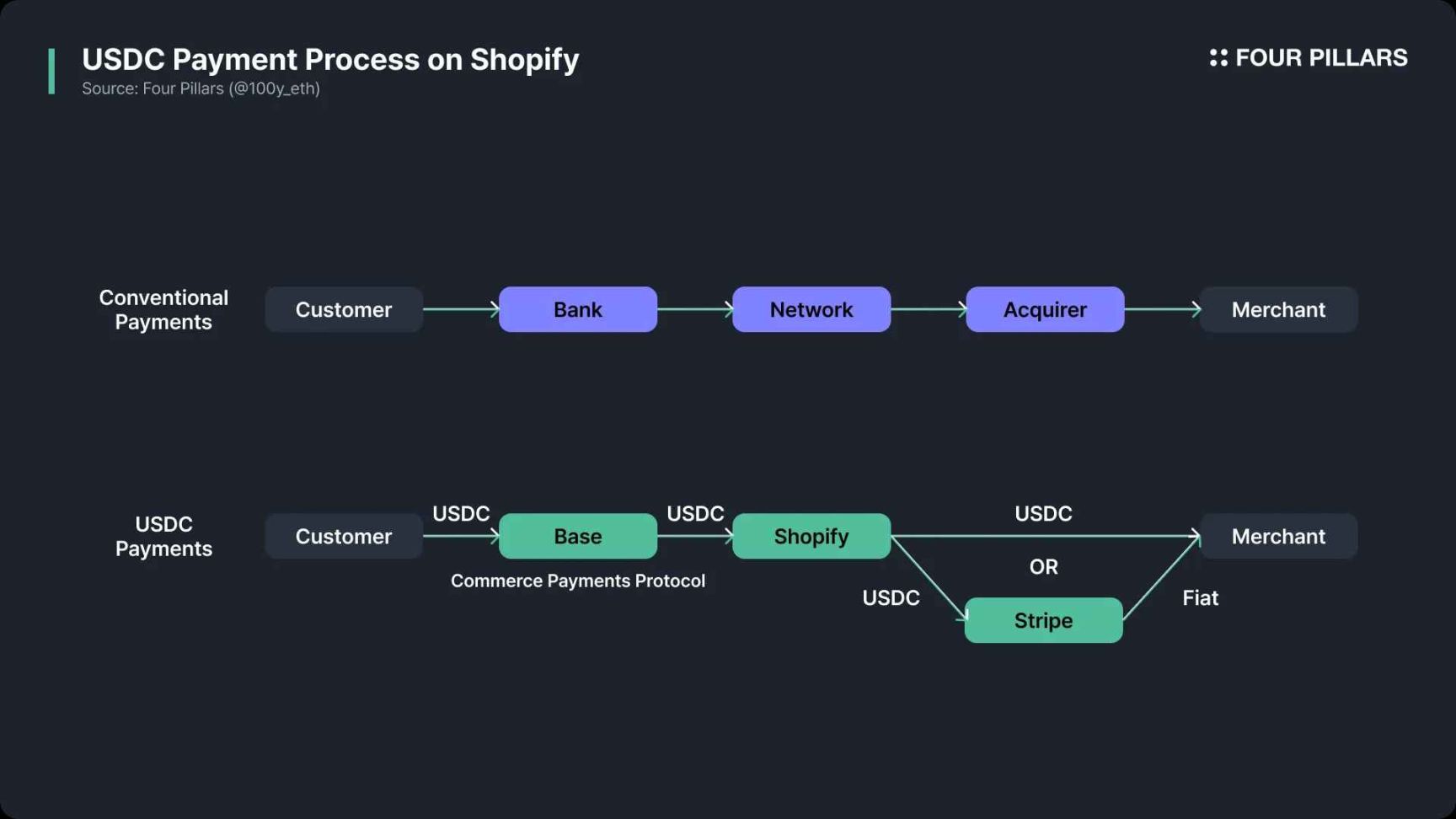

ShopifyがCoinbaseおよびStripeと提携して決済ソリューションを開始

決済プロセスでステーブルコインを使用するものの、ブロックチェーンネットワークを直接使用しない PayPal とは異なり、Shopify の USDC 決済ソリューションはさらに一歩進んでいます。

2025年6月、ShopifyはCoinbaseおよびStripeとの提携を発表し、USDC決済をShopify Paymentsに統合しました。顧客はShopifyストアでチェックアウトする際に、決済方法としてUSDCを選択し、Baseネットワーク上のUSDCを保有する暗号資産ウォレットに接続することで決済を完了できます。

このプロセスでは、Baseネットワーク上のスマートコントラクト「商業支払契約」が従来の「先に承認、後で控除」モデルを採用し、支払い承認を事前に完了し、実際の資金移動は遅延されます。ShopifyとCoinbaseは当日のUSDC取引データを集計し、Baseネットワーク上で決済を完了します。

デフォルトの決済方法は、ShopifyがStripeのインフラを通じてUSDCを加盟店の地域の法定通貨に変換し、ACHやSEPAなどの銀行決済ネットワークを通じて加盟店の口座に入金するというものです。加盟店は、より迅速に資金を受け取るために、決済資金をUSDCで直接受け取ることもできます。

要約と考察

ステーブルコインベースの決済システムに関して最もよく聞かれる質問は、「ブロックチェーン取引は本質的に不可逆であるため、キャンセルや返金はどのように処理するのですか?」というものです。最終的には顧客と加盟店の間で完全なピアツーピア決済システムが実現する可能性もありますが、不正検出、チャージバック、返金といった問題は常に存在するため、決済プロセスにおける仲介は依然として必要です。従来これらの機能を担ってきたカード会社や発行銀行の役割が完全に消滅することはないと考えられます。

ステーブルコインベースの決済システムに関して最もよく聞かれる質問は、「ブロックチェーン取引は本質的に不可逆であるため、キャンセルや返金はどのように処理するのですか?」というものです。最終的には顧客と加盟店の間で完全なピアツーピア決済システムが実現する可能性もありますが、不正検出、チャージバック、返金といった問題は常に存在するため、決済プロセスにおける仲介は依然として必要です。従来これらの機能を担ってきたカード会社や発行銀行の役割が完全に消滅することはないと考えられます。

しかし、前述のPayPalやShopifyのステーブルコイン決済事例では、PayPalやStripeといった仲介業者が決済サービスプロバイダー(PSP)の役割を担い、不正検出、取引キャンセル、返金などの処理を担当していました。具体的には、PYUSD取引はチェーン上で処理されるのではなく、PayPalのバックエンドシステムで完了するため、紛争解決の余地が残されています。Shopifyのケースでは、Baseネットワーク上の「Commercial Payment Agreement(商業決済契約)」スマートコントラクトが決済を即時承認するのではなく、紛争発生時の対応としてバッファ時間を設けていました。また、USDCの発行元であるCircleも、ステーブルコイン決済における非保管型の紛争解決のための「Refund Protocol(返金プロトコル)」を導入しています。

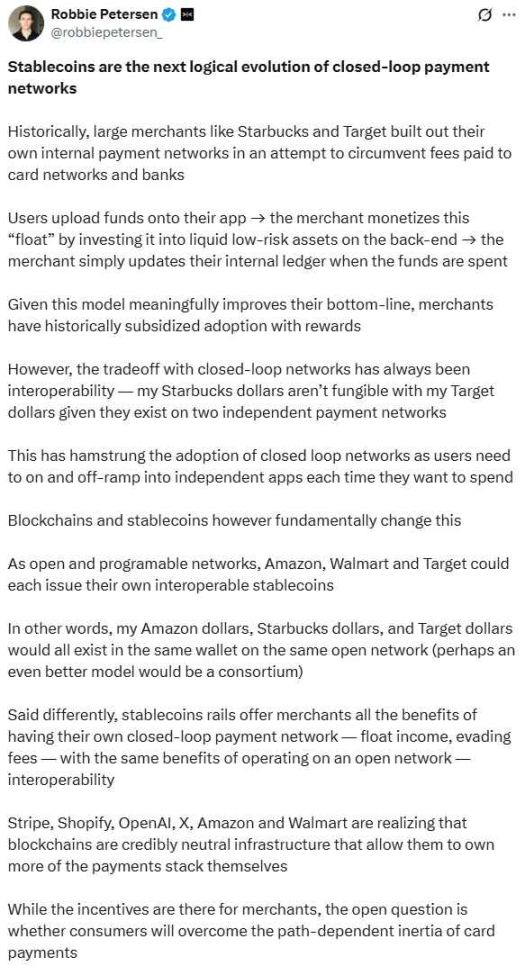

出典: X (@robbiepetersen_)

ステーブルコインを基盤とした決済は、今後の避けられないトレンドです。発行基盤は極めて重要であり、流通基盤も無視できません。Dragonflyのロビー・ピーターセン氏が指摘したように、既に大規模な加盟店とユーザー基盤を持つ企業は、カード会社や発行銀行を介さずにステーブルコイン決済を導入するケースが増えるでしょう。ステーブルコインは、こうしたクローズドループ決済システム間の相互接続を可能にする可能性さえあります。こうしたトレンドを踏まえると、ステーブルコインはカード会社や発行銀行にとって真の脅威となる可能性があり、彼らはこの止めようのないステーブルコインの波の中で新たな機会を模索する必要があります。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

Launchpool - 特別な ERA イベント:BTC、ETHをステーキングして10%のAPRクーポンを獲得しよう

Bitget、Eclipse (ES)を上場&Launchpoolで150万以上のトークン報酬を用意

先物取引と取引BotにERAUSDTが登場

先物取引と取引BotにESUSDTが登場